Эксперт рассказал, на что тратят деньги казахстанцы, передает "Пятый регион".

В рамках прошедшей в Алматы 29-ой Международной выставки моды Central Asia Fashion эксперты поделились мнениями о состоянии мирового и казахстанского ритейла. Специалист по работе с розничными сетями в Казахстане NielsenIQ Kazakhstan Сергей Буланов рассказал о новых трансформациях спроса казахстанских покупателей: как себя чувствуют они сейчас, на что тратят деньги и остались ли в прошлом «ковидные» покупательские привычки?

Пандемия ещё не ушла

По данным глобальных исследований компании NielsenIQ, покупатели стремятся вернуться к обычной доковидной жизни, однако влияние пандемии все ещё присутствует. В частности, группа невакцинированных потребителей и потребители, сделавшие бустерную (3 прививку), чувствуют себя наиболее уверенными и стремятся жить без страха к Covid-2019.

«Если говорить про Казахстан, то почти 50,2% населения вакцинированы, а тех, кто сделал выбор в пользу бустерной прививки - 13,4%», - делится аналитическими данными Сергей Буланов.

Специалист отмечает, что рост ВВП по окончанию на 2021 год в сравнении с предыдущим годом, дал положительный рост, как в целом в мире (+5,9%), так и в Казахстане (+3,3%). Согласно потенциальным тратам сейчас можно выделить 5 основных групп в поведении покупателей:

Первая, 23% покупателей: финансово пострадавшие от Covid-2019 и до сих пор не оправившиеся, ищут наиболее дешевые предложения или приостанавливают покупку группы товаров.

Вторая, 21% покупателей: финансово пострадавшие от Covid-2019, но вернувшиеся в свое прежнее финансовое положение, выбирают интересные предложения между онлайн и офлайн форматом.

Третья, самая большая категория – 38% покупателей: финансово НЕ сильно пострадавшие от Covid-2019, но осторожно относящиеся к тратам, обращают особое внимание на промо в торговых точках.

Четвертая, 12% покупателей: не ощутившие «ковидных» изменений на финансовом положении, продолжают тратить: они лояльны к бренду, не готовы его менять, не рассматривают выбор в пользу более дешевого предложения или промо-акций.

Пятая, самая маленькая категория, 6% покупателей: старается копить деньги и таким образом чувствует себя финансово стабильно и независимо. Эта группа ставит перед собой основную цель в стремлении к экономии.

Индекс потребительского оптимизма

Сергей Буланов также представил аудитории ежеквартальные данные «Индекса Покупательского Оптимизма». Согласно исследованиям компании NielsenIQ, за IV квартал 2021 года для казахстанцев он составляет 109 пунктов и указывает на преобладание оптимистического настроения. К сравнению, в России этот показатель - 91 пункт, что на 18 позиций меньше. Наиболее оптимистичными, согласно исследованиям, эксперты считают покупателей с доходом от 300 000 тенге, в возрасте от 18 до 34 лет. Наименее оптимистичны покупатели 55 - 65 лет.

Однако специалисты NielsenIQ в ожидании аналитики за I квартал 2022 года: под влиянием январских событий в Казахстане и ситуации, сложившейся в регионе восточной Европы, данные наверняка будут сильно изменены. Официальный аналитический партнер бизнес-конференции CAF готов представить новые данные в очередном сезоне выставки, 10-12 августа 2022 года.

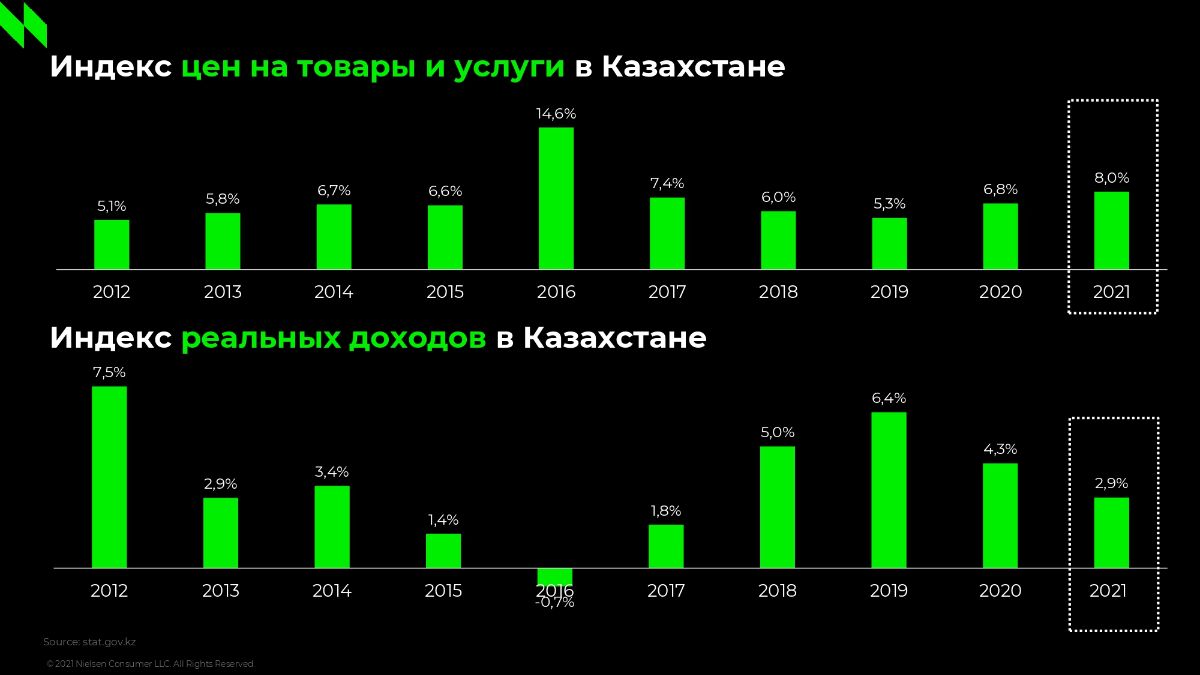

Как делится Сергей Буланов: «Компонент индекса покупательского оптимизма состоит из нескольких основных элементов. В первую очередь, как казахстанцы относятся к перспективам трудоустройства, а мы видим, что каждый 2 покупатель оценивает их, как хорошие. Если говорить о материальном положении, то соотечественники в большинстве своем (75% опрошенных) считают, что у них неплохое материальное положение, однако «бежать и тратить» здесь и сейчас за пределами базовых потребностей, не готовы. Всего 4 из 10 покупателей имеют такую тенденцию. А также 33% казахстанцев по нашему исследованию отмечают, что им подняли зарплату в прошлом году. Больше всего их продолжает беспокоить рост цен на продуктовую и не продуктовую корзину FMCG товаров. Эта тенденция сохраняется на протяжении многих лет, только в период Covid-2019 в 2020 году здоровье стало основной тревогой казахстанцев, однако сейчас мы видим, что оно уходит на третью позицию и рост цен на другие товары и услуги является вторым по значимости из главных поводов для беспокойств».

Согласно данным Сергея Буланова, озвученным на бизнес-конференции Сentral Asia Fashion, по уровню осведомленности о ценах на продукты указывается, что казахстанцы знают и замечают в первую очередь изменения в категориях хлеба, выпечки и молочных продуктов. При этом менее всего они знают цены на крепкие алкогольные напитки и снеки. Наибольший рост цен покупатели заметили в 2021 году в сегменте свежих и ультра-свежих продуктов: в категории мясо, птица, рыба, молочная продукция. В непродуктовой категории наиболее ощутимым для казахстанцев стал рост цен на сигареты, средства женской гигиены, товары по уходу за волосами и стиральные порошки.

Покупателей, которые ищут промо на полке, становится больше

Cергей Буланов выделил основные инструменты в привлечении покупателя. Первым при работе с товаром и покупателем эксперт обозначает промо: «Казахстанцы отмечают, что стараются покупать наиболее необходимые товары для них товары, отказывясь от излишеств по средством поиска промо-предложений на полках, при этом не отказываться от своих любимых брендов, а покупать их просто в меньшем количестве. Это мы наиболее явно видим и в Алматы, и в Нур-Султане. В Нур-Султане покупатель (27% опрошенных) даже готов поменять магазин, если где-то предлагают наболее интересное промо. Если посмотреть в разрезе категорий, то промо ищут в первую очередь в разделе подгузников и в уходе за детьми, на втором месте категория - уход за домом. Заметно меньше покупателей интересует промо в разделе свежих продуктов, а точнее - в мясе. Здесь уже покупатель предостерегается, и считает предложение связанным с несвежестью продукта».

Второй инструмент – относительно новое направление для Казахстана – развитие собственных торговых марок (СТМ). «Больше всего собственные торговые марки представлены в продуктовой корзине в таких категориях, как шоколадные печенья, консервированные овощи, снеки и чай, в не продуктовой корзине в категориях: туалетная бумага, подгузники, салфетки, если оценивать в доли продаж в KZT эквиваленте. Доля собственных торговых марок составляет 0,5% в денежном эквиваленте от продуктовой корзины и 1,4% от не продуктовой корзины. Private Labels также показывают наиболее высокую положительную динамику в росте продаж по сравнению с прошлым годом, нежели известные казахстанскому покупателю бренды. Казахстанцы начали идентифицировать на полках собственные торговые марки, мы видим это на основе данных покупательского исследования в Алматы и Нур-Султане. Основными причинами покупки СТМ-ов покупатели отмечают: качество товаров, которое не хуже, чем у известных брендов, а также наименьшая их стоимость за единицу, что дает покупателю оптимальное соотношение цены и качества», - рассказывает Сергей Буланов.

В то же время, по данным аналитики, большинство казахстанцев продолжают думать, что страна пока находится в экономическом кризисе (71% опрошенных на IV квартал 2021 году) и только 18% остаются положительно настроенными и надеются, что в ближайшем времени ситуация улучшится.

На что уходят средства и на чем экономят казахстанцы

Основными категориями по снижению трат эксперты NielsenIQ Kazakstan считают категории: одежда, питание вне дома и развлечения вне дома. Таким образом покупатели считают возможным экономить в этих направлениях в долгосрочной перспективе.

В то же время, казахстанцы сейчас активно тратят на обустройство дома и ремонт, а в IV квартале прошлого года заметно начали тратить больше средств на покупку одежды. При этом казахстнские покупатели отмечают, что будут стараться в долгосрочной перспективе на одежде экономить. Третий сегмент по количеству трат казахстанцев - выплата задолженностей и кредитов.

Казахстанцы после январских событий

«Если посмотреть на январские события и как они повлияли на бизнес, то в первую очередь был нанесен ущерб ритейлу в г. Алматы: разграблены определенные торговые точки, современная розница была закрыта. Покупатель переходил к традиционной рознице, тем самым произошел некий переток покупателя на время событий. Наблюдались перебои с поставками: не все производители доставляли товар или ограничивались определенной территорией, что также повлияло на изменение в спросе на конкретные бренды. Также влиял запрет на продажу алкогольной продукции до 19 января и ограничение на режим работы, что можно наблюдать на цифрах – падение продаж современной розницы в январе 2022 по отношению к январю 2021 в FMCG категориях: крепкого алкоголя, консервированной продукции, кондитерских изделий, пива, соусов и приправ».

«Переключение покупателя на формат торговли ближе к дому явяется одним из важных и заметных трендов изменения покупательского поведения под влиянием Covid-2019. Поэтому в 2021 году крупные сети супермаркетов подстроились под потребителей, открывая небольшие магазины экспресс формата. Также произошло изменение и смешивание форматов тороговли, ярким примером является расширение ассортимента непродовольсвенных товаров в аптеках, предоставление полноценного сервиса супермаркетов при АЗС, с продажей даже фреш-категорий, таких как: мясо, овощи и фрукты. Следующим изменением является увеличение присутствия дискаунтеров на территории Казахстана. До пандемии мы такого не наблюдали», - поделился Сергей Буланов.

Что касается онлайн и офлайн-предпочтений, специалист отмечает, что рынок электронной коммерции продолжает расти и в непродовольственной и в продуктовой FMCG корзине. Так, в Алматы 20% потребителей отмечают, что определенно готовы покупать продукты онлайн, а в Нур-Султане - 24%. В офлайн канале основными миссиями покупки являются: регулярная большая закупка и пополнение запасов, аналогичная ситуация и в онлайн канале. Однако в онлайне более значимое место имеют вариативные и импульсные миссии совершения покупок: не срочная покупка нескольких товаров, приобретение продуктов к мероприятиям и даже для получения удовольствия без конкретной цели. Отмечается и популярность категории детских товаров в онлайн формате, в также по данным исследований, в онлайне присутствуют покупатели с большим доходом, нежели в офлайн рознице, поэтому более дорогие бренды, как и покупаются лучше, так и представлены шире.

«В онлайне сейчас больше присутствует сегмент потребителей средний плюс. Стоит отметить, что покупатели совершают покупки и в онлайн и в офлайн-формате, тем самым тратят на 23% больше средств, чем пользователи одного из форматов, так как возникает больше импульсов, основываясь на данных наших американских коллег. Если говорить о покупателях в Алматы и в Нур-Султане, то 47% из них активно используют два формата покупок, что говорит о развитие тренда омнишоппинга в Казахстане», - подытожил спикер бизнес-конференции Central Asia Fashion Сергей Буланов.